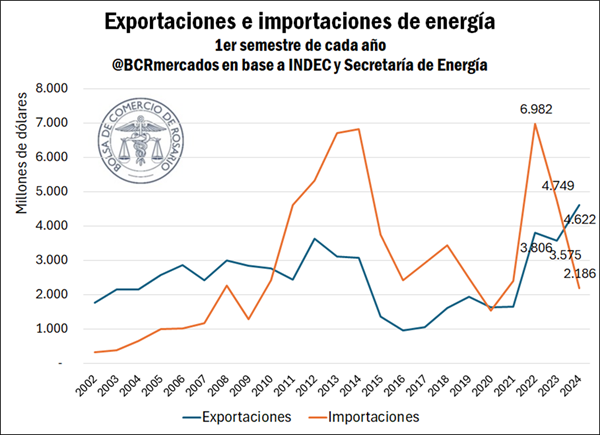

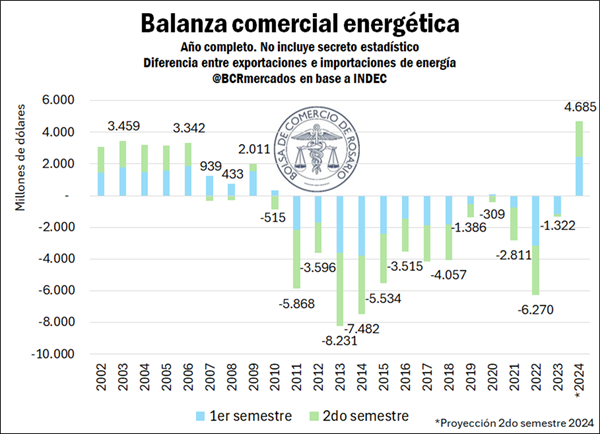

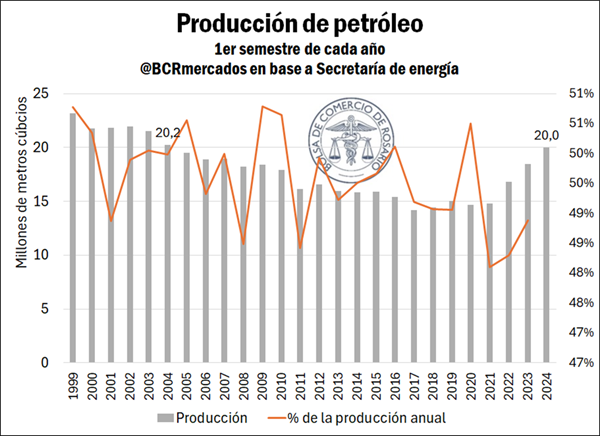

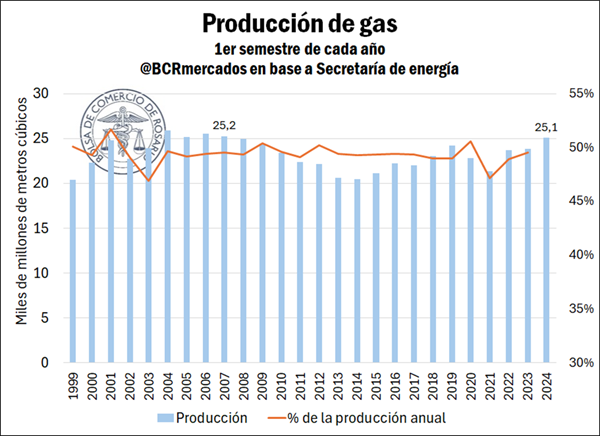

Mientras las exportaciones crecieron 29%, las importaciones se desplomaron 54% en la primera mitad del 2024. De esta manera, el saldo positivo superó los US$ 2.400 millones. La producción de petróleo y gas se mantiene en máximos de 20 y 16 años.

El impulso de Vaca Muerta sobre la producción energética argentina ha sido indudable y su potencial aún da para seguir apuntalando el crecimiento energético argentino. En los últimos cinco años, la producción petrolera nacional creció más de 33% si comparamos los primeros semestres de este año y del 2019. Asimismo, creció un 41% comparado con la primer mitad del 2017, año que marcó el punto de inflexión productivo para el petróleo argentino.

No conforme con ello, la cuenca Neuquina, dónde se ubica Vaca Muerta, vio crecer fuertemente su participación en la producción petrolera nacional en este período. De esta manera, mientras en 2019 esta cuenca representaba 44% de la producción, en lo que va del año representó 66% del petróleo extraído en la Argentina.

Este crecimiento en su peso relativo se encuentra relacionado por dos carriles. Por una parte, la cuenca Neuquina duplicó su producción en cinco años. Al mismo tiempo, el volumen productivo de la cuenca Golfo San Jorge, la otra cuenca que explica gran parte del volumen productivo petrolero del país cayó 14% respectivamente.

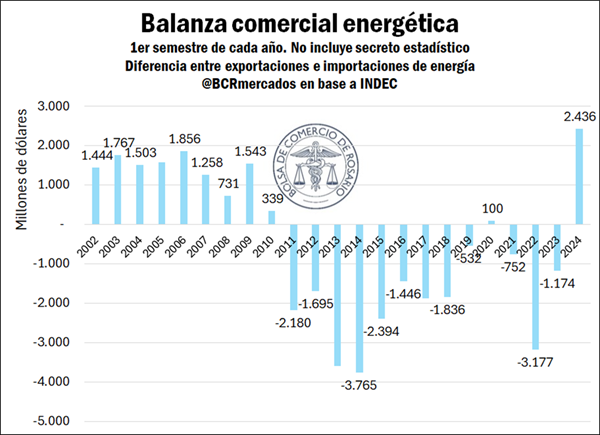

En este sentido, el fuerte incremento productivo de Vaca Muerta ha colaborado en el abastecimiento nacional de energía, recortando la necesidad de importaciones al tiempo que también dio un gran impulso exportador. Consecuentemente, en los primeros seis meses del 2024 la balanza energética argentina marcó un superávit de US$ 2.438 millones, el más grande en 22 años, en términos nominales. Este es el segundo superávit en trece años, ya que el anterior se dio en el contexto de la pandemia, en la primera mitad del 2020.

Este número muestra una cierta diferencia con el dato publicado por la Secretaría de Energía, de US$ 2.758 millones. Sin embargo, la divergencia de números se debe fundamentalmente al secreto estadístico, en tanto las variaciones relativas publicadas por la Secretaría de Energía son muy próximas a las que pueden obtenerse con los datos del INDEC.

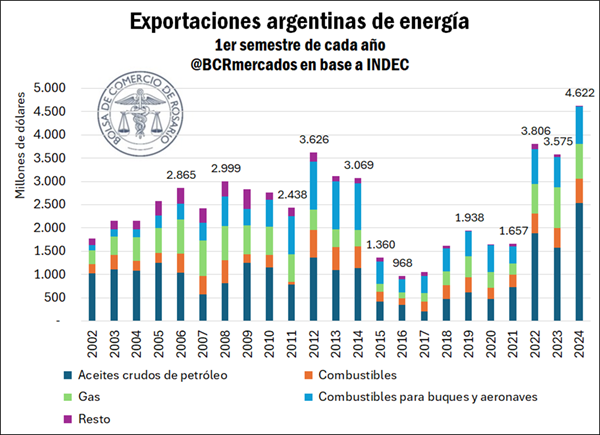

A nivel general, desde 2017 las exportaciones energéticas de Argentina vienen marcando una tendencia alcista. En el primer semestre de 2024 alcanzaron USD 4.622 millones, una suba interanual de 29% y ubicando al sector exportador energético en máximos en más de 22 años. Mientras que, las importaciones de energía alcanzaron USD 2.186 millones, una caída de 54% en el primer semestre y el segundo nivel más bajo desde 2009.

Al analizar la canasta exportadora energética, esta se compone fundamentalmente de petróleo crudo (55% del valor exportado en lo que va del 2024), combustibles (11%), gas (16%) y aprovisionamiento de combustibles para buques y aeronaves1/ (17%). Los volúmenes exportados de estos productos crecieron 46%, 23%, 0% y 29% respectivamente. Asimismo, estos principales renglones exportadores mostraron subas de precio promedio de exportación entre el 8% y 10% en la primera mitad del año, con excepción del aprovisionamiento de combustibles para buques y aeronaves, cuyos precios cayeron un 4%.

Con esta perspectiva, se proyecta un nivel de exportaciones energéticas que podría superar los US$ 9.400 millones para todo el 2024, un incremento del 25% respecto a 2023. De representar 4% de las exportaciones totales en 2015, los envíos al exterior de energía cerrarían el 2024 ostentando el 12% de los dólares exportados de bienes, un punto más que en 2023.

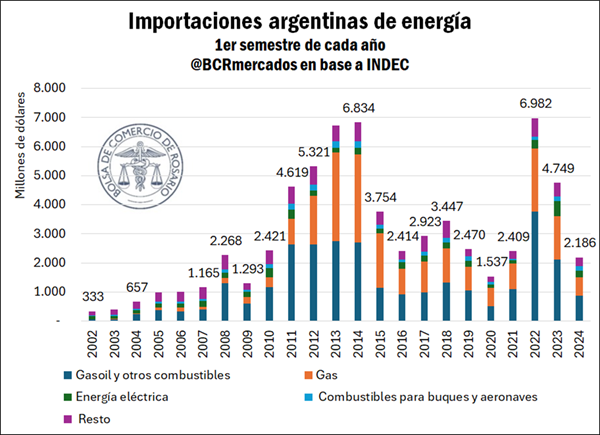

Además del repunte exportador – tal como se comentó anteriormente – la formidable caída de las importaciones ha sido el otro vector de este superávit energético. Las volúmenes importados de energía mostraron caídas prácticamente en todos los rubros. Las importaciones de gasoil y otros combustibles mostraron un desplome de casi el 60%, mientras los renglones del gas y de la energía eléctrica cayeron ambos 57% en su necesidad de divisas.

Proyectando lo que resta del año, las importaciones de energía podrían totalizar cerca de US$ 4.700 millones, un 46% menos que en 2023. De esta manera, la energía pasaría a representar el 6% de las importaciones en 2024, lejos del 12% que representó en 2023 y aún más lejos del 17% que representó en el excepcional año 2022. De cumplirse estos niveles de importaciones, estaríamos ante la participación más baja de la energía en las importaciones nacionales en más de dos décadas.

Con estos números preliminares, podemos proyectar una balanza energética superavitaria por más de US$ 4.600 millones de cara al cierre del 2024. No obstante, las recientes compras de fuel oil y gasoil, además de potenciales necesidades de gas podrían aminorar estos valores. Sin embargo, más allá de posibles recortes, este resultado positivo nos llevará a la primer balanza energética superavitaria en 15 años.

La sostenibilidad de este superávit a mediano y largo plazo dependerá de otros determinantes. Por un lado, la esperada recuperación económica, al momento de materializarse en el ciclo económico, redundará necesariamente en un incremento del consumo energético, ya sea a través de energía eléctrica como también de combustibles para transporte. Esto podría llevar a un repunte importador y/o a un recorte en las exportaciones.

Sin embargo, no debe dejarse de lado que las inversiones que vienen materializándose en las industrias del petróleo y el gas le auguran al país un sendero de auge para los tiempos venideros. En tanto la infraestructura de transporte y refinación acompañe a las inversiones productivas, se podrá consolidar una balanza energética sistemáticamente superavitaria.

Como se ha destacado en otras oportunidades, la reversión del Gasoducto Norte y la segunda etapa del gasoducto Néstor Kirchner fueron y son obras claves para el autoabastecimiento de gas en Argentina. Estas inversiones en infraestructura toman especial preponderancia en tanto Argentina importó casi US$ 35.000 millones en gas desde 2021 hasta 2022.

La producción de petróleo y gas se mantiene en máximos de 20 y 16 años

En la primera mitad del año la producción petrolera argentina creció 8,1% respecto al 2023. De esta manera, los niveles de producción tocaron un máximo que no se veía hace dos décadas. No conforme con ello, la producción petrolera argentina se proyecta camino a superar 40 millones de metros cúbicos en este 2024, un volumen que no se alcanza desde el 2004.

El protagonismo de Vaca Muerta y de la cuenca Neuquina también se expresa en el rotundo crecimiento de la extracción no convencional. Esta implica la estimulación hidráulica o fracking para obtener hidrocarburos, siendo el método dominante en la producción de esta cuenca.

En los inicios de este método en Argentina, en 2014, la producción de shale oil (petróleo extraído de reservorios no convencionales) implicaba el 2,9% de la producción nacional de petróleo. Una década más tarde, en 2023 esta participación fue del 47,5% y en lo que va del 2024 ya representa el 53% de la producción petrolera argentina.

El mejor proxy del nivel de actividad en este tipo de extracción puede observarse en términos de etapas de fractura, a diferencia de los yacimientos convencionales, cuya actividad es medida por cantidad de pozos o equipos de perforación activos. En este sentido, de acuerdo con la Fundación Contactos Energéticos, en junio pasado se batió el récord mensual de fracturas registrado para Argentina, por encima del récord anterior, que se dio en abril pasado.

Por su parte, con un crecimiento interanual del 5.2%, la producción de gas marcó un máximo de 16 años en el primer semestre del 2024. Con estas perspectivas, la producción gasífera argentina rompería este año la barrera de los 51.000 millones de metros cúbicos, un volumen productivo que no se alcanza desde 2006. No conforme con ello, la producción anual se proyecta para alcanzar un máximo de 18 años y ser tercer volumen más alto en lo que va del siglo.

1/ Merece la pena destacar que este último ítem se clasifica como una “transacción especial” en el INDEC, dónde no es posible identificar la nomenclatura específica de acuerdo con la Nomenclatura Común del Mercosur (NCM)